一、投保的金額足不足夠的校正

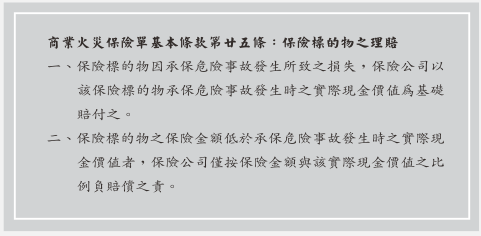

不足額保險

火災保險的理賠採分攤基礎,因此常產生不足額保險的問題。為防止不足額保險現象的產生,資產價額常須經過審慎評估後始得決定,同時再配合部分特約條款的輔助,才能使不足額保險發生的情形降至最低。

實際現金價值

同時另外也應視企業的需求而選擇實際現金價值或重置成本作為釐訂保險金額的基礎。理論上保險金額的決定乃以「實際現金價值」為準。所謂實際現金價值是指財產的重置成本扣除折舊後的金額。因為財產保險所提供的保障,是以補償被保險人因意外事故所遭受的實際損失為限,折舊或自然耗材僅為企業經營成本的分攤,均非意外事故所致的損失,所以在計算實際損失時,理應自財產的實際價值中予以扣除,因此實際現金價值也就成為一般財產火險理賠時,評估實際損失金額的標準。

所以企業通常應以實際現金價值做為投保金額的基礎,但因重置成本及實際折舊隨時在變動,所以實際現金價值也跟著隨時變動。換句話說,保險金額也理應隨時加以調整,否則一旦損失發生,理賠金額與保險契約訂立時所估算的保險金額必定有時間上的落差而造成了前述超額保險或不足額保險的現象,不過事實上隨時調整保險金額對企業中負責投保火險的承辦人來說實在有實務上的困難,所以一開始訂定保險契約時如何運用特約條款的輔助便相當重要。

重置成本

另外有一些企業於投保時,事先與保險公司協議額外附加「重置成本條款」而以「重置成本」為理賠基礎。當然,在「重置成本」為理賠基礎之下,其修復或重建的修理費用,或置換與受損標的物廠牌、型式、規格、性能相同或相似之新品所需的費用,均不須扣減折舊。

不過,「重置成本」之理賠基礎,其投保時必須以「重置成本」為保險金額。若為了節省保費而以「實際現金價值」投保,則必有不足額保險比例分攤的問題存在。而且,有一些情況是不適用「重置成本」理賠基礎的,例如:貨物、他人財產、古董、藝術品,或者保險消費者不願或不能修復、重建或置換受損標的物者。

折舊的計算

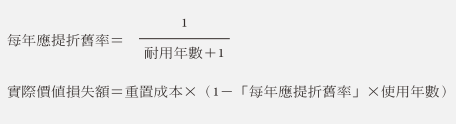

依照所得稅法第51條規定,固定資產之折舊方法,有「平均法」、「定率遞減法」或「工作時間法」。上述方法之採用及變換,應於每年預估本年度額度時,申報主管稽徵機關核准;其未經申請者,視為採用「平均法」。一般而言,絕多數保險公司於理算損失扣減折舊時,其折舊方法都採用「實際折舊法」。至於各種固定資產耐用年數,則是依照行政院頒布的「固定資產耐用年數表」規定辦理。在保險理賠實務上,以實際折舊法提列折舊者,其「每年應提折舊率」及「實際價值損失額」的計算公式如下:

例如:辦公室內使用2年的一組電腦因火災而全損,其耐用年數為5年,經查重置成本為10萬,則其「實際價值損失額」為66,667元(100,000×【1-1/6×2】)。除此之外,保險標的物雖然係部分損失,但如有更換新品材料時,保險公司則會以其修理費用扣減折舊之方式賠付之。

財產的取得成本≠重置成本

重置成本=取得成本加上物價指數的增加成數(或重新鑑定或估算的價值)

所以財產的帳面餘額也≠實際現金價值

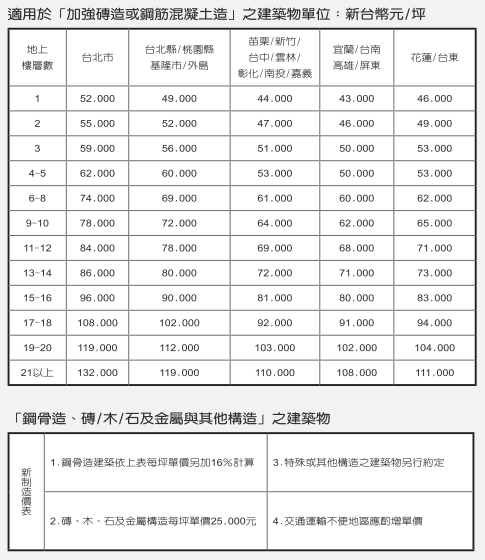

建築物造價表

【備註】

一、上表造價為「建築物本體」的「每坪造價」,並不含「土地」價格。

二、裝潢:一般裝潢每坪加新台幣$10,000元至$50,000元,豪華型裝潢另行約定。

三、建築物之重置成本=(上述各類建築物構造每坪單價×各類建築物使用面積【含公共設施】)+裝潢總價。

四、建築物之「實際現金價值」為重置成本「扣除折舊」後之餘額,建築物本體及裝潢之「耐用年數」請參酌行政院公布之固定資產耐用年數表規定辦理。

存貨的投保技巧

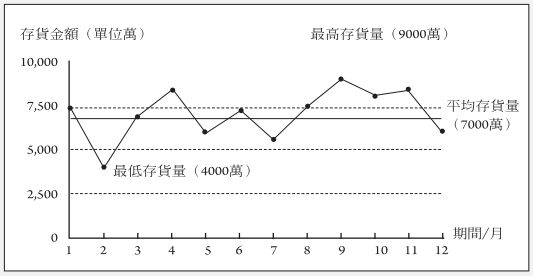

一般企業在安排存貨的保險時,常只投保一個固定的金額,但是在存貨管理上值得注意的一點是,置存於廠房或倉儲中的存貨數量常會因提貨或進貨的關係而有所變動。因此固定的保額有時無法滿足保障的需求,而有時卻又會浪費保險成本(保險費)。

舉例來說,通常企業會以上一年度的年平均存貨量加減對本年度的預估值後,作為本年度的存貨投保金額的依據。假設在投保時這個數字是1億5千萬,當然保額就會設計為1億5千萬,然而假設投保一段期間後存貨量因故一直升高,此時又很不幸發生了保險事故,假設當時實際存貨量已經高達2億,而保險金額卻仍然只有1億5千萬,則保險公司最多只能賠償1億5千萬,如此便造成保障不足的問題。又倘若意外事故發生時,由於存貨量降低導致當時實際存貨價值只有1億,此時保險金額卻仍為1億5千萬;其中保險金額超過實際價值部分的多繳保費即為浪費。

面對這種現象,最好的處理方式,就是將存貨改以流動的方式投保,其做法是先以年預估最高存貨量的金額做為保險金額,因為平常存貨數量的波動並不會超過這個金額,如此保障就會非常充分而完整,但是如果保費的計算也以最高存貨量來洽收,則明顯將多付了保費,因此保費的計算應以該保險金額乘以費率後,再乘以一定的預收比率,做為預繳保費的標準,其實際繳交的保費數額則在保險期間終了時計算出存貨的實際平均存量後,再據而算出實際應繳

企業新購財產

企業新購財產時,應隨時通知保險公司加批承保,因為如果該保單屬於列舉財產承保的方式,則未列舉的新增財產便形同無保險保障。而假若該保單採用概括承保財產的方式,則新舊財產的總和必又超過保險金額,而形成不足額保險,因此企業一旦有新購置的財產時,便應立即通知保險公司加保。然而如果每有新增資產便通知,不但不符行政效率也難保不會有疏忽而未予投保的情形,因此為避免隨時通知加保的麻煩或為預防遺漏的狀況產生,實可運用「資產自動增加」或類似的特約條款來解決。這些條款的運用不只擴大了新增資產的保障,且免於不足額保險的限制,更減少企業保險承辦人日常作業的繁瑣。

具有技術價值之財產

一般企業大部分都是以財產目錄之帳面餘額投保,往往忽略了一些帳面餘額很低(甚至餘額為0),但實際上仍然在繼續使用、運作或生產的財產(亦即有經濟價值或技術價值大於帳面價值的財產)。如果這類保險標的物發生損失時,企業能夠獲得的保險賠償金,通常是少之又少。

因此針對上開機器,就應事先與保險公司協調該類保險標的物的實際價值,並以之為理算損失之依據。一般是以重置成本的10~30%作為其實際價值之認定。

理賠後復建中,保額也要注意調整

其實不足額保險的問題不只在企業投保火險前要注意理賠後更要留意,舉例來說倘若某企業投保了5千萬的足額建築物火災保險,沒多久就因為火災造成2千萬的損失,保險公司於賠付之後,依據保險契約的規範,該企業的保險金額僅餘3千萬。在該企業迅速復建完成之後,實際價值已恢復為5千萬時,其保額卻仍僅為3千萬,這種情形也會形成不足額保險的問題。一般企業通常會忽略前述的狀況,因此為避免發生這類問題,除非該企業的保險承辦人員能隨時記得在復建過程中,實際價值有所增加時,即通知保險公司加保,否則就應該充分運用「保險自動恢復條款」來自動承保所增加的保險價值。

定值與不定值保險

不定值保險係火災保險的基本原則,其理由除因較能符合損失補償原則而避免道德危險之外,若要求在簽訂火災保險契約之前評估所有標的物,並約定價值,在技術上或成本上實有困難,因此火災保險幾乎全採不定值保險之方式。但對於某些特定標的物,在缺乏客觀訂價標準或價值不易變動之情形下,如古玩、藝術品、金銀飾品等標的物仍有採定值保險的空間。

自負額的問題

所謂自負額就是指每一次保險事故發生所致的損失,由被保險人先自行負擔的金額。自負額的設定除了有效節約企業的保險成本外,另因小額損失已由企業自行吸收,故可減少企業索賠的行政成本,同時也相對降低了保險業的理賠成本。又因企業必須自行承擔部分的損失,因此必致力於損失預防與損害防阻的措施,因而降低企業遭受損失的次數與嚴重性,形成企業與保險業互蒙其惠。再者自負額的主動運用常是企業正視風險管理的啟端,而讓企業對所有風險的掌握更加具體與確實。

自負額的應用型態相當多 , 最 常 用 的 就 是 標 準 型 自 負 額 ( St ra ig ht Deductible),所謂標準型自負額意指在每一保險事故發生時,被保險人按一定金額或一定比率先行負擔部分損失。例如自負額設定為3萬元,倘若損失為50萬,則被保險人自行承擔3萬元,而保險公司賠償47萬。同上例,如自負額設定為10%,則被保險人自行承擔5萬元,而保險公司則賠償45萬。但須注意的是,某些保單會規定以一定金額或一定比率計算後較高之金額為自負額,而有些保單則會規定以一定金額或一定比率計算後較低之金額為自負額,因此對自負額的規定也要加以注意。

二、承保範圍是否適當的校正

財產保險規範承保範圍的方式可分為列舉式及全益式兩種,所謂列舉式保單係指在承保範圍中列舉保險事故,而未列明之保險事故或其他原因所致之損失就不在承保範圍之內;全益保單則相反,易言之,未列明在不保事項中者,即為承保範圍。我國現行一般商業火災保險即為列舉式保單,因此在法律效果上,於損失發生後,被保險人負有證明損失之原因即為保險事故之責任,不過目前也可以投保商業財產全險的保單。

目前可列舉的承保事故如下:

1.火災。

2.爆炸引起之火災。

3.閃電雷擊。

4.爆炸險。

5.地震險。

6.颱風及洪水險。

7.航空器墜落、機動車輛碰撞險。

8.罷工、暴動、民眾騷擾、惡意破壞行為險。

9.自動消防裝置滲漏險。

10.恐怖主義險。

11.煙燻險。

12.水漬險。

13.竊盜險。

14.地層下陷、滑動或山崩保險。

15.龍捲風、強風豪雨及其他不在除外項目中的事故。

16.營業中斷保險(Business Interruption Ins.)。

17.連帶營業中斷保險(Contingent Business Interruption Ins.)。

18.租金收入損失保險(Rent Ins.)。

不保範圍

一般企業在投保時大都會知道保了什麼險,但卻鮮少有企業會問沒保到什麼,所以一旦不幸發生事故之後,最容易令企業保險承辦扼腕的就是總有一些預期外的損失,其實任何保險的承保範圍與所付出的保險成本之間,都有一定的對價關係,絕對沒有業務員慣用的話術--「什麼都可以賠」的情況,所以在一般保單的設計當中都會區分出所謂承保範圍與不保範圍,其中承保範圍係在描述這張保單保了什麼事故、保了什麼標的,不保範圍則在說明什麼事故、什麼財產並不在保障之列。

有些事故所致保險標的物之損失,則無法用加保的方式處理,包括:

1.各種放射線之輻射及放射能之污染。

2.不論直接或間接因原子能引起之任何損失。

3.戰爭、火山爆發、地下發火。

4.被保險人的故意、唆使縱火。

5.政府命令之焚毀或拆除。

不保的財產

至於在保險的標的方面,就商業火災保險部分來看,動產是最容易被忽略的項目,其中下列六個最常見項目如果沒有特別約定,都不在標準商業火災保險契約的承保範圍內:

1.被保險人員工所有之動產。

2.被保險人受第三人寄託之財物。

3.金銀條塊及其製品、珠寶、玉石、首飾、古玩、藝術品。

4.文稿、圖樣、圖畫、圖案、模型。

5.貨幣、股票、債券、郵票、票據及其他有價證券。

6.各種文件、證件、帳簿或其他商業憑證簿冊。

因此,如果企業有上列的財產而必須加保的話,就必須與保險公司協商列名於保單才能獲得保障,不過如果是違禁品或各種動物及植物,除非有非常特殊的情況否則是絕對無法加保。

三、保險期間是否間斷的校正

保險安排在期間的銜接上非常重要,一旦銜接不良,即可能造成某一空檔無保險的保障,因此在做保單校正時,即必須謹慎從事以避免造成期間問題,而失去了原始費心投保的美意。

整合保單期間

一般而言,公司企業在買保險的時候,初期多會因為財產的陸續增加而陸續購買相關的保單,譬如企業每添購一台或一組新的機器設備通常就會投保一張新保單,等公司經營到一個相當的規模之後,這些機器設備可能已累積相當數量,保單也有數十張,每張保單到期日不同,其中有些保單包括火災、颱風洪水、地震等比較廣泛的保障範圍,有些保單卻可能只投保火災的基本保障,另外像保險金額的基礎也可能不太一樣,有些保單採用重置成本基礎有些則可能採用實際現金價值,加上到期日並不一致,特約條款也不盡相同,如果萬一有理賠發生,其間的爭議與糾紛恐怕在所難免。總而言之,保單數量太多,一方面代表的是保險公司行政成本的增加,另一方面對被保險人而言,保單愈分散,價格談判能力就愈弱。

整體而言,將多張同類型的保單整合為一張保單,並將無法整合的保單到期日整合為同一時間點,將非常有便於企業統籌管理、保障完整避免重複與不足、擴大議價能力節約保險成本等優點。

因此,已有多張保單則應該整合成大保單,其做法原則上有兩種方式,一種為選定好大保單的起保日,然後將現有保單全部退保一起整合為大保單,另一種方式則為選定某一張保單作為基準,然後在其他保單陸續到期後加保進來該張設為基準點的保單。

第一種方式的實際做法必須先選定一個日期作為統合後的大保單起訖期間,一般而言會選定會計年度如1月1日或7月1日起保,但也有為了跳開承辦單位業務最繁忙的時間而選擇其他日期,甚至以企業創辦日或任何較具意義的日子都是可行,選好起保日之後接著即與現有保險公司洽商新的承保條件與保費,因為保單整合以後,理論上保險公司的出單成本降低所以保費應該有一點空間可以調降,至於承保條件,也會因為保單的整合而必須因為實際風險狀況加以重新評估。

最後則是最實際的問題,因為各種保單通常都會規定如果因為被保險人提出終止契約的要求,則已到期的保險費要以短期費率計收,而我們若要將很多張保單立即整合成一張大保單,就要將這些現有的保單退保,也就是要終止這些保險契約,因此勢必面臨原保險公司可能會以短期費率來計算退保保費的問題,因此所有保單同時退保時就會產生一筆不小的損失,解決之道,就是要求原保單的保險公司來共同整合大保單以共保方式出單,而由整合的服務與規劃來決定共保比率多寡,並以此為條件來避開以短期費率計算退保費的問題。

第二種方式則是選定現有保單中最重要(如總公司)或額度最高的一張保單作為大保單的基準,在調整好條件之後,以後陸續到期的保單就不需再續保,然後把這些到期的保險標的加保到大保單即可,如此過了一年之後大保單即整合完成,這種方式的優點是不會有短期費率的問題,缺點則是要有耐心經過一年才能整合完成。

工程保險期間結束後,應確認是否如何緊接著安排火災及其他保險,來保障已驗收、接管、使用的財產。貨物進口後置存倉庫,若超過60天未送達最後目的地,應確認是否已延長保險期間或安排內陸運輸保險或火災保險銜接。

四、保險地點是否周延的問題

一個企業的資產可能散置各處,因此在保險安排上,是須包括所有地點,如承租的倉庫、機器送修廠、半成品的加工廠、包裝廠或新增的工廠,以避免因為地點考慮不周延而造成損失。

1.企業是否有外部倉庫?臨時儲存地點?分支機構?宿舍?專櫃?

2.是否有車輛及貨櫃裝載著貨物置存工廠廠區?

3.企業戶外走道平台是否置放財產?

4.最近一年是否會有新取得地點與財產?

5.建築物外部是否有設備附著?(如企業LOGO、招牌)

6.企業廠區各建物與承保處所內財產是否會常流動?

7.企業財產是否會有機器、設備暫時外送修理?

8.企業貨物委外加工或包裝?

9.是否有客戶寄放的機器設備、貨物或樣本?

10.其他地點置放問題

五、投保的項目是否適當的校正

項目要完整,不可遺漏

企業財產投保火險時,有些項目會疏忽而遺漏投保,如有的企業會投保建築物、存貨、機器等項目,但辦公設備可能會忘了投保;更常見的則是有些企業投保了不動產但動產部分就付之闕如了。

項目要整合,愈少愈好

另外,投保的項目應該整合成愈少愈好,愈多項目代表理賠時會被限制的額度愈多,所以建築物與裝修最好能併成一項,而營業生財與機器設備也最好能合成一項,貨物包括原料、半成品、成品通通要合為一項存貨,至於同一個投保項目在同一個地址之下也不需分部門或樓層投保,以免造成多重限制。

項目要定義,避免含糊不清

因此最好就將所有財產分列為不動產、動產與存貨三大項投保即可,若擔心分類不夠清楚則可加註說明如:「不動產包含建築物及裝修;動產則泛指營業生財、機器設備、儀器、等非不動產之財產;存貨則包括所有原料、半成品、成品。」如此一來則所有財產的歸類就會非常清楚。

特約條款要運用,才能更完整

最後再輔以部分特約條款來做規範,則保險項目的校正就很完整了。如:

※錯誤與遺漏附加條款

※保險標的物敘述附加條款

※特殊分類附加條款